最近は個別株を殆ど売買していません。

今はETFを利用してアロケーションを組んでいます。楽天証券がETFを充実させてきているので、そうしたことがやりやすくなりました。

楽天証券からではありませんが、今週はTopix連動型ETFを購入。

個別株の取引を全く止めるつもりはありませんが、ETFをメインにすることで売買への欲求が低下し、注目している銘柄が割安になるのを数年単位で待てるような気がします。

2007年4月5日木曜日

7944 ローランド(株)

7882 アロン化成(株)

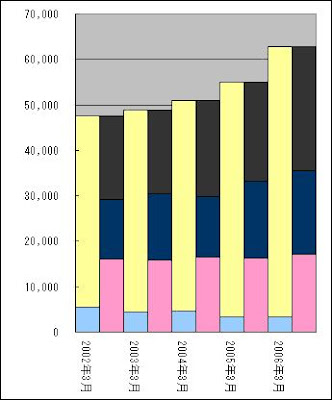

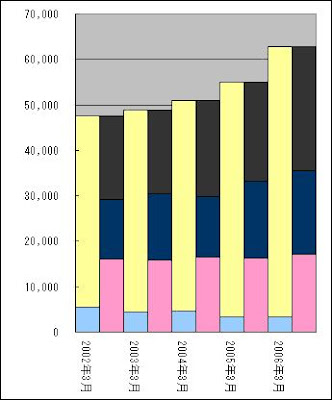

BS

バランスシートは綺麗です。

総資産は微増傾向。

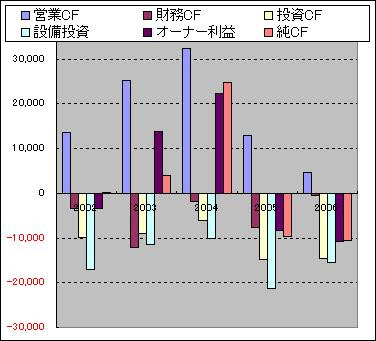

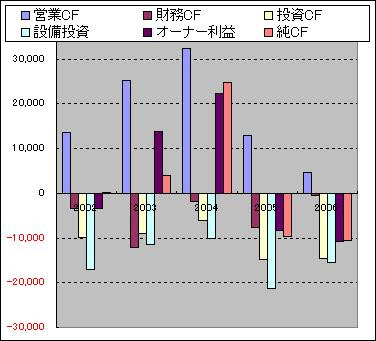

CF

毎期、営業CFが安定してプラス。

財務CFは毎期マイナス。

05年以降、設備投資が少し増加。

とはいえ、かなり保守的な印象を受けます。

PL

05年以降、増収減益。減益の理由は?

ROE/ROIC

原価の上昇が利益の足を引っ張っている様子。

財務は健全で、キャッシュフローも安定的。

とくに突っ込みどころがありませんでした。

バランスシートは綺麗です。

総資産は微増傾向。

CF

毎期、営業CFが安定してプラス。

財務CFは毎期マイナス。

05年以降、設備投資が少し増加。

とはいえ、かなり保守的な印象を受けます。

PL

05年以降、増収減益。減益の理由は?

ROE/ROIC

原価の上昇が利益の足を引っ張っている様子。

事業価値 34,540 |+++++++++++++++++

財産価値 14,198 | +++++++

固定負債 1,793 | -

株主価値 46,945 |***********************

時価総額 23,920 |************

財務は健全で、キャッシュフローも安定的。

とくに突っ込みどころがありませんでした。

8493 (株)インター

BS

流動資産のほとんどは貸し出し金。

総資産は毎期増加しているが、株主持分は変わらず。つまり、株主持分比率は年々低下。

借金が増えて、株主持分が増えていないということは、売上は増加しているが、利益がでていないという予想ができます。

CF

05、06年はずいぶん借金をしています。営業CFのマイナス以上の額。

現金を手元に置いておく意味は?将来、売上増加を見込んでいる?

現金増加 → 運転資金の増加 → 営業CFのマイナス要因でもあります。

直近2年は営業CFのマイナスが増加。

PL

予想では減収、減益。特に利益の減少がひどい。

グレーゾーン金利の利息過払い請求のための積立金などがかさむのだと思います。

ROE/ROIC

売掛金(つまり貸し出し金)が足を引っ張り回転率が低い。

貸し金業はこんなもんですかね。

流動資産のほとんどは貸し出し金。

総資産は毎期増加しているが、株主持分は変わらず。つまり、株主持分比率は年々低下。

借金が増えて、株主持分が増えていないということは、売上は増加しているが、利益がでていないという予想ができます。

CF

05、06年はずいぶん借金をしています。営業CFのマイナス以上の額。

現金を手元に置いておく意味は?将来、売上増加を見込んでいる?

現金増加 → 運転資金の増加 → 営業CFのマイナス要因でもあります。

直近2年は営業CFのマイナスが増加。

PL

予想では減収、減益。特に利益の減少がひどい。

グレーゾーン金利の利息過払い請求のための積立金などがかさむのだと思います。

ROE/ROIC

売掛金(つまり貸し出し金)が足を引っ張り回転率が低い。

貸し金業はこんなもんですかね。

事業価値 19,170 |++++++++++++++++

財産価値 27,482 | +++++++++++++++++++++++

固定負債 18,400 | ---------------

株主価値 28,252 |************************

時価総額 5,915 |*****

6386 扶桑レクセル(株)

04. 3 三者508万株 1,938 (916円)

BS

総資産に波がある。珍しい。

固定資産がずいぶん少なくなっています。

流動資産の大半は棚卸資産。

CF

04年まで増加していた営業CFが、翌年からマイナス。何があったのか?

投資CFがプラス。資産のリストラ継続中というところでしょうか。

PL

04年をピークに直近2年は売上減少。売上の減少が営業CFにもろに影響している様子。

営業利益は順調に増加傾向。

来期以降は売上も増加の予想。

ROE/ROIC

BS

総資産に波がある。珍しい。

固定資産がずいぶん少なくなっています。

流動資産の大半は棚卸資産。

CF

04年まで増加していた営業CFが、翌年からマイナス。何があったのか?

投資CFがプラス。資産のリストラ継続中というところでしょうか。

PL

04年をピークに直近2年は売上減少。売上の減少が営業CFにもろに影響している様子。

営業利益は順調に増加傾向。

来期以降は売上も増加の予想。

ROE/ROIC

事業価値 48,420 |++++++++++++++++

財産価値 20,666 | +++++++

固定負債 7,967 | ---

株主価値 61,119 |********************

時価総額 19,961 |*******

2007年3月23日金曜日

7952 (株)河合楽器製作所

BS

資産リストラ中といったところです。

05年から株主持分が増加。利益が出始めたのか。

四季報を見ると、ゴルフ場経営をしていたようです。現在、撤退。

バブルに踊った典型的な企業ですね。楽器屋がゴルフ場経営とは笑えます。

バランスシートを見た限り、まだその傷が完治していません。恐ろしい。

CF

03年は異常値でグラフが見にくいので、それ以前を消したものものせておきます。

余裕資金は借金返済に回しているようです。

投資CFが毎期プラス。資産売却継続中。

02年を除き、営業CFが毎期プラス。

03年は極端に額が極端に大きいため、有報を見ました。売上債権の減少とあります。

有報からの引用:

債務超過に陥った持分法適用会社の債務超過額については、当該会社に対する債権を減額している。

???なにこれ???。よく分からないのですが、こういうことですかね。

どうしようもない子会社を連結から外すので、その会社の売上債権は消滅。その会社の借金も合わせてバランスシートから削除。

間接法で営業CFを計算するので、売上債権減少分は営業CFに計上。

借金が消えたので、その分は財務CFに計上。

資産が消えたのに、営業CFが増加って・・・。キャッシュは動いてないんですけどね。

つまり、実際に動いていないキャッシュのために、営業CFと財務CFが異常値になっています。

オフバランスされた子会社は借金(短期借入金)もかなり抱えていたので、それも消えてバランスシートが綺麗になりました、というわけです。

PL

純利益は波があります。来期以降も資産のリストラは続きそうな感じがします。

ROE/ROIC

不採算部門、子会社を切り、売上は減少。しかし、回転率と利益率が改善していくのが分かります。

04年に膿を出し切り、05年から新たな一歩を踏み出した。と考えていいのでしょうか。

資産リストラ中といったところです。

05年から株主持分が増加。利益が出始めたのか。

四季報を見ると、ゴルフ場経営をしていたようです。現在、撤退。

バブルに踊った典型的な企業ですね。楽器屋がゴルフ場経営とは笑えます。

バランスシートを見た限り、まだその傷が完治していません。恐ろしい。

CF

03年は異常値でグラフが見にくいので、それ以前を消したものものせておきます。

余裕資金は借金返済に回しているようです。

投資CFが毎期プラス。資産売却継続中。

02年を除き、営業CFが毎期プラス。

03年は極端に額が極端に大きいため、有報を見ました。売上債権の減少とあります。

有報からの引用:

債務超過に陥った持分法適用会社の債務超過額については、当該会社に対する債権を減額している。

???なにこれ???。よく分からないのですが、こういうことですかね。

どうしようもない子会社を連結から外すので、その会社の売上債権は消滅。その会社の借金も合わせてバランスシートから削除。

間接法で営業CFを計算するので、売上債権減少分は営業CFに計上。

借金が消えたので、その分は財務CFに計上。

資産が消えたのに、営業CFが増加って・・・。キャッシュは動いてないんですけどね。

つまり、実際に動いていないキャッシュのために、営業CFと財務CFが異常値になっています。

オフバランスされた子会社は借金(短期借入金)もかなり抱えていたので、それも消えてバランスシートが綺麗になりました、というわけです。

PL

純利益は波があります。来期以降も資産のリストラは続きそうな感じがします。

ROE/ROIC

不採算部門、子会社を切り、売上は減少。しかし、回転率と利益率が改善していくのが分かります。

事業価値 23,820 |++++++++++++++++++++++++

財産価値 1,680 | ++

固定負債 12,512 | -------------

株主価値 12,988 |*************

時価総額 25,940 |**************************

04年に膿を出し切り、05年から新たな一歩を踏み出した。と考えていいのでしょうか。

3952 中央紙器工業(株)

ダンボールメーカー(?)だが、トヨタ自動車の傘下。

BS

05年から総資産が増加し始めている。

固定資産を見ると、波をうつように多少、増加と減少を繰り返している。

拡大路線変更というよりは、バランスシートの圧縮が終わり、資産の自然増と見たほうがよさそう。

CF

営業CFは毎期プラス。

06年は営業CFが急増。設備投資も例年に比べて額が大きい。

05年から財務CFのマイナスが減少。有利子負債完済ということでしょうか。

順調だと思います。

PL

率はそう大きくはありませんが、増収増益基調。

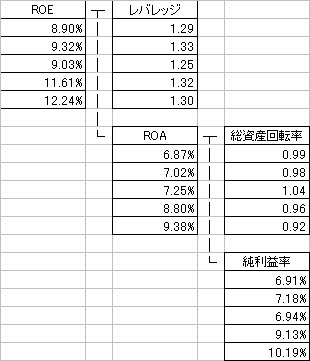

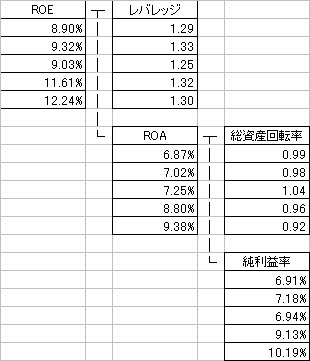

ROE

回転率、利益率ともに改善傾向で、ROA、ROEともに増加。

ROIC

ROICも改善傾向。販管費の削減と売上の増加が貢献しているように見えます。

BS

05年から総資産が増加し始めている。

固定資産を見ると、波をうつように多少、増加と減少を繰り返している。

拡大路線変更というよりは、バランスシートの圧縮が終わり、資産の自然増と見たほうがよさそう。

CF

営業CFは毎期プラス。

06年は営業CFが急増。設備投資も例年に比べて額が大きい。

05年から財務CFのマイナスが減少。有利子負債完済ということでしょうか。

順調だと思います。

PL

率はそう大きくはありませんが、増収増益基調。

ROE

回転率、利益率ともに改善傾向で、ROA、ROEともに増加。

ROIC

ROICも改善傾向。販管費の削減と売上の増加が貢献しているように見えます。

事業価値 4,950 |++++++++++++++++

財産価値 3,362 | +++++++++++

固定負債 586 | --

株主価値 7,726 |**************************

時価総額 4,258 |**************

2007年3月22日木曜日

8573 三洋信販(株)

BS

意外と負債が少ないという印象です。

株主持分は微増。

CF

営業CFがプラスの年が少ない。

さらにこの業界は厳しくなることが予想されるため、今からこれでは先が思いやられます。

PL

来期の予想は悲惨です。売上は増加予想ですが、純利益は大幅赤字、営業利益は前期の4分の1。利息返還請求がまだ増えるので、実際の支払いと引当金がかさむためか?

ROE/ROIC

売掛金回転月数が約3年。ということは、平均的な利用者は返済に3年かかるということですかね。

キャッシュフローの視点からは絶望的です。ただ、政府へのアッピールのために大げさに引当金を積んで、利益を減らしているという穿った見方もできます

逆にバランスシートの財産価値からの視点から判断すると割安だと思います。不確定要素が多いため、マーケットはかなりリスクを織り込んでいるのかもしれません。。

日本の消費者金融は約一万社と言われています。それだけの会社がやっていけるという状態は明らかに異常だったと思います。

ただ、上限金利が撤廃されても、ゼネコン業界ほどの厳しさにはならないと思います。利用者は存在するわけですから。

意外と負債が少ないという印象です。

株主持分は微増。

CF

営業CFがプラスの年が少ない。

さらにこの業界は厳しくなることが予想されるため、今からこれでは先が思いやられます。

PL

来期の予想は悲惨です。売上は増加予想ですが、純利益は大幅赤字、営業利益は前期の4分の1。利息返還請求がまだ増えるので、実際の支払いと引当金がかさむためか?

ROE/ROIC

売掛金回転月数が約3年。ということは、平均的な利用者は返済に3年かかるということですかね。

事業価値 407,620 |++++++++++++++

財産価値 402,866 | +++++++++++++

固定負債 211,748 | -------

株主価値 598,738 |********************

時価総額 105,119 |****

キャッシュフローの視点からは絶望的です。ただ、政府へのアッピールのために大げさに引当金を積んで、利益を減らしているという穿った見方もできます

逆にバランスシートの財産価値からの視点から判断すると割安だと思います。不確定要素が多いため、マーケットはかなりリスクを織り込んでいるのかもしれません。。

日本の消費者金融は約一万社と言われています。それだけの会社がやっていけるという状態は明らかに異常だったと思います。

ただ、上限金利が撤廃されても、ゼネコン業界ほどの厳しさにはならないと思います。利用者は存在するわけですから。

7222 日産車体(株)

BS

株主資本増加傾向。

06年、固定負債が目立って減少。「流動資産>総負債」となりました。

固定負債の内容を有報で確認したところ、引当金の減少によるものでした。

さらに、PLに退職給付引当金の取崩が特別利益として計上されていました。

有報によると、退職給付引当金の会計基準を変更したそうです。

恣意的な会計操作なのか、そうでないのか。

CF

ここ2年、営業CF低下。

06年、財務CFが小さい。固定負債の減少は借金返済ではなく、引当金の取崩です。

毎期「投資CF<設備投資」となっています。毎年、なにがしかの資産を売却していると思われます。

PL

06年、売上増加だが、利益減少。

来期以降の予想も芳しくない。

ちなみに、退職給付引当金は前年比290億だが、特別利益に計上しているのは33億。この辺の会計ルールはよく知りません。

ROE/ROIC

株主資本増加傾向。

06年、固定負債が目立って減少。「流動資産>総負債」となりました。

固定負債の内容を有報で確認したところ、引当金の減少によるものでした。

さらに、PLに退職給付引当金の取崩が特別利益として計上されていました。

有報によると、退職給付引当金の会計基準を変更したそうです。

恣意的な会計操作なのか、そうでないのか。

CF

ここ2年、営業CF低下。

06年、財務CFが小さい。固定負債の減少は借金返済ではなく、引当金の取崩です。

毎期「投資CF<設備投資」となっています。毎年、なにがしかの資産を売却していると思われます。

PL

06年、売上増加だが、利益減少。

来期以降の予想も芳しくない。

ちなみに、退職給付引当金は前年比290億だが、特別利益に計上しているのは33億。この辺の会計ルールはよく知りません。

ROE/ROIC

事業価値 254,560 |++++++++++++++++++++++++++++++++

財産価値 -2,826 |

固定負債 6,470 | -

株主価値 245,264 |*******************************

時価総額 94,658 |************

2007年3月21日水曜日

3711 (株)創通エージェンシー

BS

綺麗なバランスシートです。しかし、使う当ての無い現金を溜め込んでいるともいえそうです。

会長(那須雄治)と彼の別会社(ナスコ)らしき会社合わせて株の50%以上を保有しているため、株主還元の方針が変る事は期待できません。

CF

毎期の営業CFは安定しています。設備投資はあまり必要い様子。投資CFの大半は提携などの株式保有に向けられていると考えられます。バランスシートの数字を見ると、長期投資が年々増加している。

05年、営業CFが極端に増えている。何があったのか?

PL

成長率は落ちている。

ROIC/ROE

有利子負債はゼロ、また現金を抱え込みぶくぶく太っているため、回転率がいまいち。そのためROA,ROEはあまりパッとしません。

しかし、ROICをみると凄いことになってます。

綺麗なバランスシートです。しかし、使う当ての無い現金を溜め込んでいるともいえそうです。

会長(那須雄治)と彼の別会社(ナスコ)らしき会社合わせて株の50%以上を保有しているため、株主還元の方針が変る事は期待できません。

CF

毎期の営業CFは安定しています。設備投資はあまり必要い様子。投資CFの大半は提携などの株式保有に向けられていると考えられます。バランスシートの数字を見ると、長期投資が年々増加している。

05年、営業CFが極端に増えている。何があったのか?

PL

成長率は落ちている。

ROIC/ROE

有利子負債はゼロ、また現金を抱え込みぶくぶく太っているため、回転率がいまいち。そのためROA,ROEはあまりパッとしません。

しかし、ROICをみると凄いことになってます。

┏━━━━━━┳━━━┯━━━┯━━━┯━━━┯━━━┯━━━┓

┃ ┃2007年│2006年│2005年│2004年│2003年│2002年┃

┣━━━━━━╋━━━┿━━━┿━━━┿━━━┿━━━┿━━━┫

┃PBR ┃ 1.13 │ 1.36 │ 1.52 │ 1.37 │ 1.63 │ 0.00 ┃

┠──────╂───┼───┼───┼───┼───┼───┨

┃PER ┃12.52 │15.33 │16.29 │15.13 │14.02 │ 0.00 ┃

┠──────╂───┼───┼───┼───┼───┼───┨

┃PSR ┃ 0.87 │ 1.06 │ 1.17 │ 1.05 │ 1.28 │ 0.00 ┃

┠──────╂───┼───┼───┼───┼───┼───┨

┃EV/EBITDA ┃ 3.53 │ 4.95 │ 5.11 │ 4.99 │ 5.18 │-2.87 ┃

┠──────╂───┼───┼───┼───┼───┼───┨

┃ROIC(時価) ┃ 8.79%│ 7.15%│ 6.70%│ 7.44%│ 8.00%│ 0.00%┃

┠──────╂───┼───┼───┼───┼───┼───┨

┃配当利回り ┃ 1.56%│ 0.97%│ 0.63%│ 0.76%│ 0.30%│ 0.00%┃

┠──────╂───┼───┼───┼───┼───┼───┨

┃株主資本比率┃77.25%│77.25%│75.31%│80.29%│75.81%│76.68%┃

┠──────╂───┼───┼───┼───┼───┼───┨

┃ROA ┃ 6.96%│ 6.87%│ 7.02%│ 7.25%│ 8.80%│ 9.38%┃

┠──────╂───┼───┼───┼───┼───┼───┨

┃ROE ┃ 9.01%│ 8.90%│ 9.32%│ 9.03%│11.61%│12.24%┃

┗━━━━━━┻━━━┷━━━┷━━━┷━━━┷━━━┷━━━┛

事業価値 16,240 |++++++++++++++++

財産価値 9,071 | +++++++++

固定負債 776 | -

株主価値 24,535 |*************************

時価総額 11,264 |***********

登録:

投稿 (Atom)